كريدي سويس، ثاني أكبر بنك في سويسرا بأصول تتجاوز 1.2 تريليون دولار، يقف اليوم أمام خيارين أحلاهما مُر- إما النجاح في خطة إعادة هيكلة ستقضي على آلاف الوظائف وتجبر البنك على التخلي عن عمليات وأقسام رئيسية، أو فشل خطة الرئيس التنفيذي الجديد (أولريش كويرنر)، وعندها قد تتدخل الحكومة السويسرية وتجبر البنك على بيع عملياته للعملاق السويسري الآخر (يو بي اس) UBS وفقاً للعديد من التوقعات في (وول ستريت).

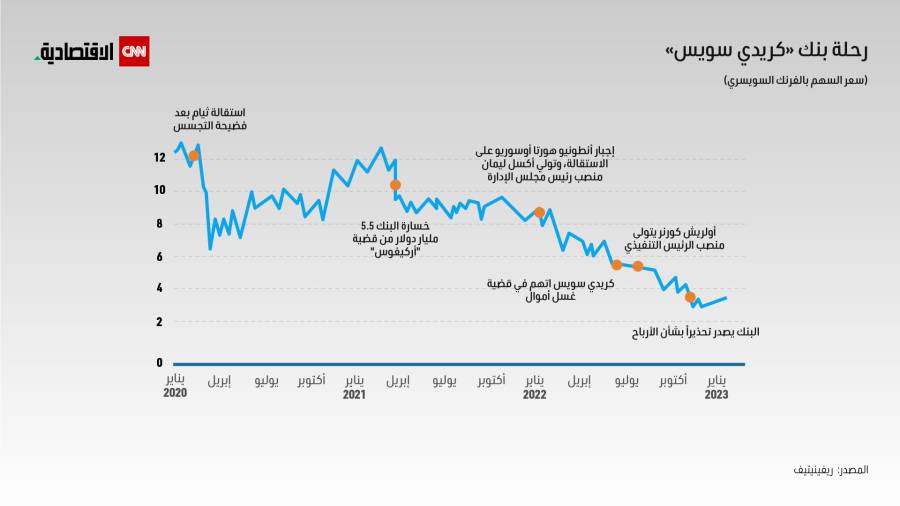

تصدر كريدي سويس عناوين الأخبار خلال السنوات القليلة الماضية بسلسلة من الأزمات، بدايتها كانت «فضيحة» التجسس الشهيرة، حين استعان مدير العمليات بعملاء تحقيق خاص للتجسس على موظفين سابقين في قسم إدارة الثروات كانوا قد استقالوا من البنك بالفعل وعملوا لدى منافسين. تلك الأزمة انتهت بإجبار المدير التنفيذي (تيدجان تيام) على الاستقالة.

وبعدها بأشهر قليلة، أُدين البنك في المحاكم الأميركية حين فشل في منع عمليات غسل أموال لعصابة تهريب كوكايين بلغارية نجحت في تبييض أموال عبر البنك صاحب التاريخ الممتد لأكثر من 160 عاما.

أما الضربة الأشد فكانت خلال النصف الأول من 2021 حين أعلن كريدي سويس تكبده خسارة بأكثر من 5.5 مليار دولار من انهيار صندوق التحوط (أركيجوس).

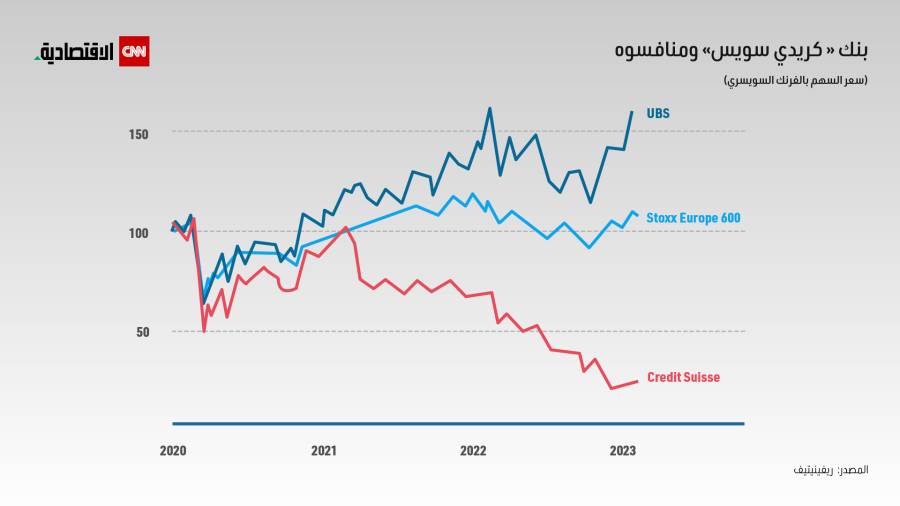

أزمات كريدي سويس المتعاقبة خلال أقل من عامين كبدت السهم خسائر بأكثر من 60 في المئة في وقت حلقت فيه أسهم البنوك المنافسة محلياً وعالمياً، ليسجل سعر سهمه أدنى مستوى له على الإطلاق خلال ديسمبر كانون الأول 2022.

وخفضت (ستاندرد آند بورز) تصنيف البنك إلى درجة واحدة فقط فوق مستوى الجدارة الائتمانية غير الاستثمارية في نوفمبر تشرين الثاني من العام الماضي، ثم تلتها كل من (موديز) و(فيتش) اللتان خفضتا التصنيف إلى درجتين فوق المستوى عالي المخاطر.

الرئيس التنفيذي الجديد للبنك، (أولريش كويرنر)، باشر بوضع خطة لإعادة الهيكلة فور توليه منصبه في الأول من أغسطس آب؛ خطة تقوم على خفض التكاليف والتركيز على قطاع إدارة الأصول والخدمات المصرفية للأفراد، مع التخلي عن قطاعات الأعمال عالية المخاطر. وفي سبيل ذلك، أعلن (كويرنر) عن نيته تسريح تسعة آلاف موظف بدوام كامل بحلول عام 2025، وهو ما يعادل 17 في المئة من القوى العاملة بالبنك، مع بيع أصول أخرى مثل فندق (سافوي) في زيورخ وحصته في شركة التكنولوجيا المالية (أُول-فَندز) «ALLFUNDS».

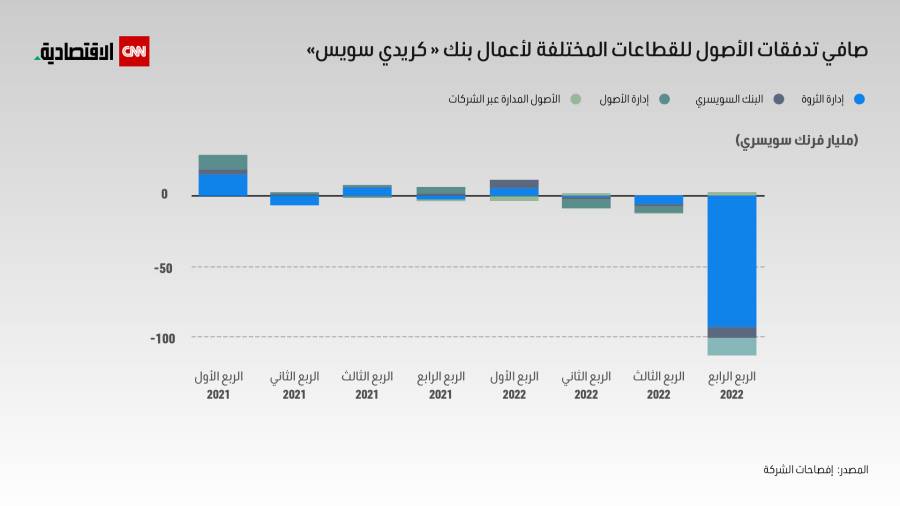

وعلى الرغم من طموحات إعادة الهيكلة، لم يقتنع المستثمرون، وهو ما انعكس سلباً وبشكل كبير على ربحية البنك خلال العام الماضي، وتحديدا في الربع الأخير بعد إعلان المدير التنفيذي عن خطته لإعادة البنك للمسار الصحيح. فقد تكبد كريدي سويس في الربع الرابع أكبر خسارة فصلية له منذ الأزمة المالية العالمية، بعد موجة كبيرة من تخارجات المستثمرين وتوقعات البنك لمزيد من الخسائر في 2023.

صافي خسائر الأشهر الثلاثة المنتهية في ديسمبر كانون الأول بلغ 1.5 مليار دولار، ليرتفع إجمالي خسائر 2022 إلى 7.9 مليار دولار. لكن الأهم - والمقياس الحقيقي لثقة المستثمر- هو حجم الأموال التي سحبها العملاء خلال تلك الفترة. فإجمالي عمليات السحب بلغ 120 مليار دولار في الربع الرابع فحسب، منها 100.4 مليار دولار من قطاع إدارة الأصول، وهو ما فاق من توقعات المحللين التي لم تكن تتجاوز 67 مليار دولار. والجدير بالذكر، أن ثلثي عمليات السحب تلك حدث خلال أكتوبر تشرين الأول 2022، حين انتشرت منشورات على وسائل التواصل الاجتماعي تشكك في الملاءة المالية للبنك، في مؤشر آخر على أزمة الثقة.

وإذا حاولنا تشريح نتائج البنك، فسنجد شبه انهيار تام في جميع أقسامه الرئيسية. فإيرادات كريدي سويس من التداول على أدوات الدخل الثابت تراجعت 84 في المئة، في حين انهارت إيرادات تداول الأسهم بشكل كلي تقريباً بلغ 96 في المئة، وتراجعت إيرادات عمولات الصفقات بنسبة 59 في المئة.

أعلن كريدي سويس مع تقرير النتائج اتمام الاستحواذ على (إم كلاين أند كومباني)، وقصة هذه الصفقة وأهمية التركيز عليها تتمحور على الرجل الذي يقف خلف بيت الاستشارات المستَحوذ عليه. فالمؤسس، (مايكل كلاين)، هو أحد أباطرة (وول ستريت) المعروفين بصناعة الصفقات، حيث نجح المسؤول السابق في (سيتي غروب) في بناء حلقة التواصل بين (باركليز) و(ليمان براذرز) إبان الأزمة المالية العالمية، وأتم صفقات اندماج عملاقة مثل تلك المبرمة بين (داو كيميكال) و(دو بونت) وغيرها.

يراهن إذن الرئيس التنفيذي لكريدي سويس على سجل (مايكل كلاين) في صناعة الصفقات لقيادة قطاع الصيرفة الاستثمارية داخل البنك السويسري. لكنه يبقى في نظر الأسواق رجل واحد يقف منفرداً في مواجهة سقوط مدو لبنك سويسري عريق.