شهد مطلع هذا العام، مع الاستقرار النسبي في أسعار الفائدة، نشاطاً ملحوظاً في سوق الملكية الخاصة التي مُنيت العام الماضي بتراجع بلغ مستويات قياسية منذ الأزمة المالية العالمية عام 2008.

أمر يبشر بالتفاؤل، إلا أنه ينطوي على كثير من التحديات، إذ حذر التقرير السنوي الخامس عشر لشركة بين أند كومباني حول الملكية الخاصة من مأزق السيولة، حيث وصلت قيمة الأصول غير المبيعة إلى 3.2 تريليون دولار، الأمر الذي يعرقل عوائد رأس المال إلى الشركاء المحدودين (المستثمرين).

وشدد التقرير على حتمية إيجاد السيولة، مؤكداً أن ذلك سيشكل التحدي الأبرز أمام سوق الملكية الخاصة التي أثبتت مرونة عالية في مواجهة التحديات، لافتاً إلى الضغوط التي سيتعرض لها الشركاء العموميون لاستنباط حلول مبتكرة «لتوليد الأرباح من خلال الرافعة المالية التشغيلية، وليس فقط التوسع المتعدد ونمو الإيرادات الذي اعتمدت عليه الصناعة لسنوات»، كما جاء في التقرير.

يقول هيو ماك آرثر رئيس الملكية الخاصة العالمية في بين أند كومباني «بدأت سوق الصفقات بداية أفضل إلى حد ما هذا العام، ونحن متفائلون بحذر بشأن التوقعات»، مضيفاً أن الانتظار السلبي حتى تتعافى الظروف ليس استراتيجية قابلة للتطبيق.

ولفت التقرير إلى أن ما شهدته سوق الملكية الخاصة من انخفاض حاد في قيمة وعدد الصفقات في العامين الماضيين يتشابه إلى حد بعيد مع ما شهدته هذه السوق قبيل أزمة 2008 المالية.

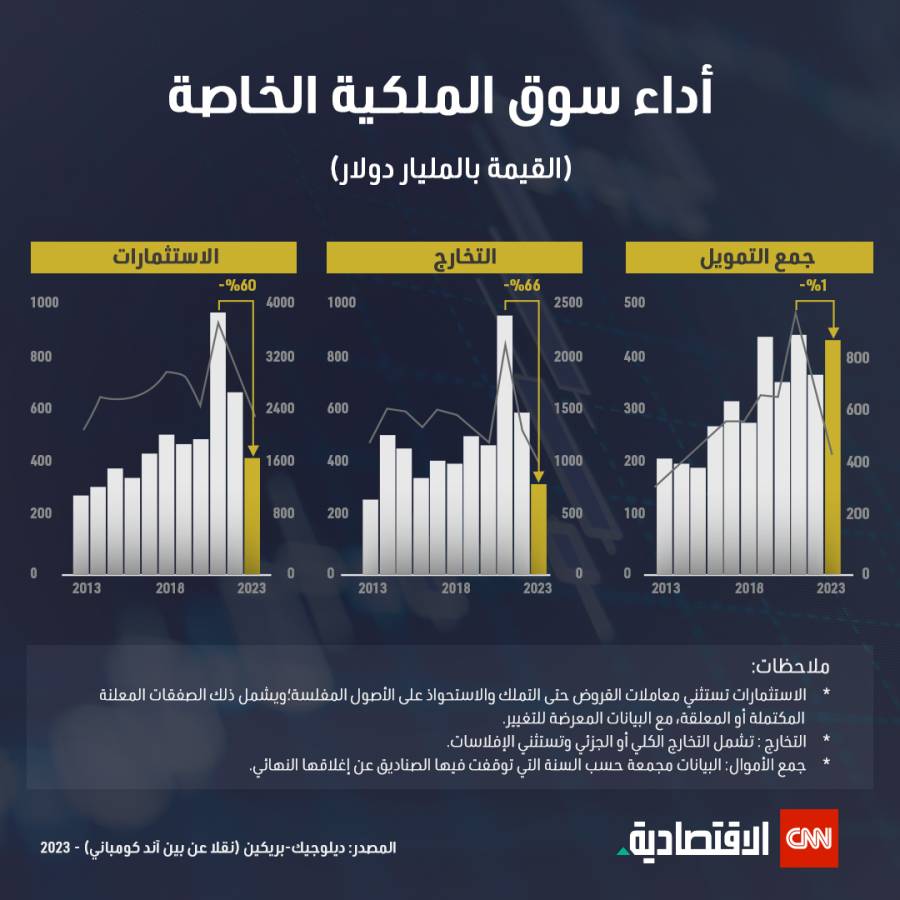

فتراجعت قيمة وعدد الصفقات أواخر عام 2022 ولغاية 2023 بنسبة 60% و35% على التوالي، مقارنة بعام 2021، وانخفضت قيمة التخارج بنسبة 66%، وانخفض عدد الصناديق التي تم إغلاقها بنسبة 55% تقريباً.

ويعود السبب في هذا الانخفاض، بحسب التقرير، إلى الزيادات السريعة في أسعار الفائدة التي كانت الأكثر حدة منذ الثمانينيات.

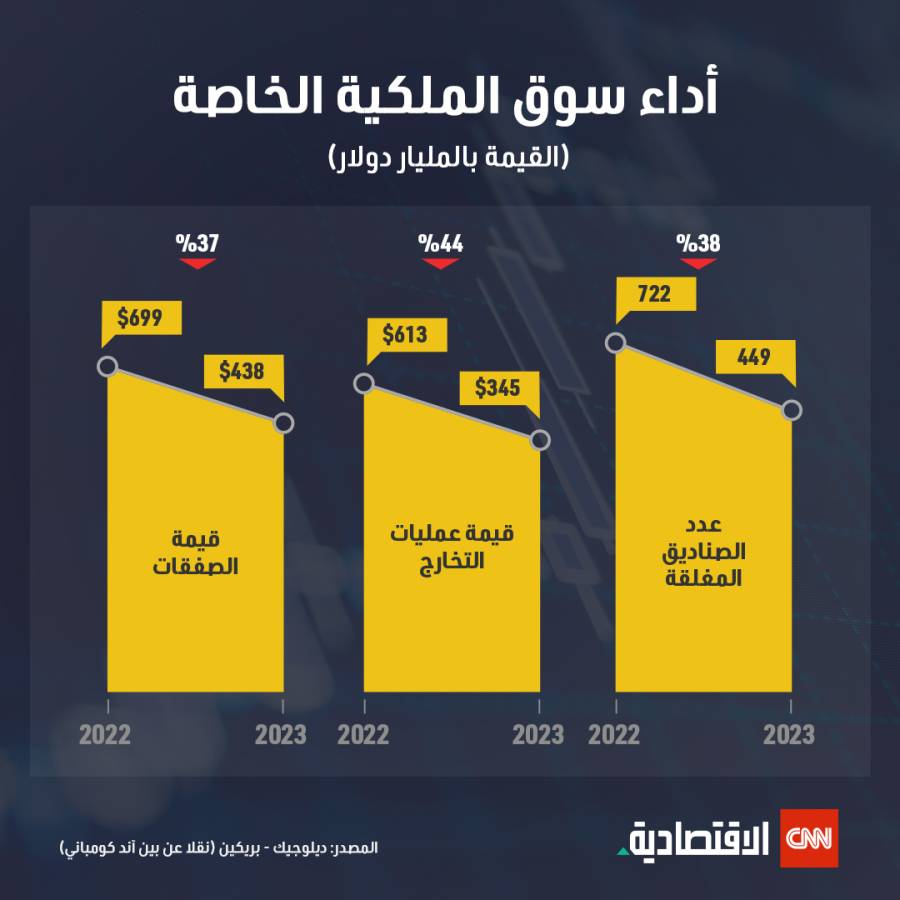

ولفت التقرير إلى أن عمليات تجميع الأموال لامست أدنى مستوياتها منذ عام 2018، لتسجل 1.2 تريليون دولار، بتراجع بلغ 20% عن عام 2022، الأمر الذي أدى إلى استنزاف ثقة المستثمرين ووضعهم في حالة من الضيق حجمت شهية الاستثمار فهبطت قيمة الاستثمار في الاستحواذ بنسبة 37% على أساس سنوي في العام الماضي وحده لتلامس 438 مليار دولار في أسوأ نتيجة منذ عام 2016.

وأكدت شركة بين أند كومباني في تحليلها أنه على الرغم من استمرار التحديات الرئيسية أمام النهضة الكاملة للسوق، فإن صناعة الملكية الخاصة ستشهد ارتفاعاً ثابتاً في النشاط الذي -رغم أنه لا يزال مؤقتاً- يمهد الطريق لتحسين الثروات.

ولفت التقرير إلى أن خفض الفائدة المتوقع من بنك الاحتياطي الفيدرالي الأميركي سيؤدي إلى تحفيز زيادة إبرام الصفقات، خاصة أن قيمة البودرة الجافة -أي الاحتياطيات النقدية التي تحتفظ بها شركة رأس مال استثماري أو فرد لتغطية الالتزامات المستقبلية أو شراء الأصول أو إجراء عمليات الاستحواذ- لعمليات الاستحواذ سجلت أرقاماً قياسية بلغت 1.2 تريليون دولار وتعود نسبة 26% منها إلى نحو أربع سنوات.

ورجح التقرير أن يتم تعزيز الانتعاش المتوقع من خلال المزيد من الحوافز للشركاء العموميين لاستئناف عقد الصفقات.

التخارج هو العمود الأساسي لتتويج الجهود المبذولة من قبل المؤسسين والمساهمين لتأسيس وتوسيع نطاق الأعمال في الشركة الناشئة، ويتم إما بالطرح العام للشركة أو ببيعها أو بعمليات الدمج والحيازة.

ولفت تقرير بين أند كومباني إلى جفاف عمليات الدمج والاستحواذ الذي عانت منه سوق الملكية الخاصة بسبب ارتفاع تكلفة التمويل، وشكلت الشركات 80% من إجمالي قيمة التخارج في عام 2023، أي نحو 271 مليار دولار، بانخفاض 45% عن العام السابق.

كما تراجعت الصفقات بين شركات الأسهم الخاصة في ما بينها (الراعي-للراعي) بنسبة 47% عن عام 2022 لتسجل نحو 62 مليار دولار.

وأظهرت الاكتتابات الأولية بعض علامات الانتعاش، إذ ارتفعت إلى 11.8 مليار دولار في العام الماضي من 6.9 مليار دولار في عام 2022، كما جاء في التقرير الذي أشار إلى أن الاكتتابات العامة الأولية لا تزال تشكل 3% فقط من إجمالي حجم عمليات التخارج.

وقال جريجوري جارنييه، رئيس قسم الاستثمار المباشر وصناديق الثروة السيادية في شركة بين أند كومباني في الشرق الأوسط «مع تحسن السوق، تشتد الحاجة إلى عمليات تخارج ناجحة، فالتحديات التي تواجه عائدات المستثمرين وسيولة القطاع كبيرة»، وشدد على أنه «يجب على شركات الأسهم الخاصة أن تتخذ إجراءات حاسمة في استراتيجيتها وإدارة محافظها الاستثمارية لزيادة عوائد الشركاء المحدودين».

استبعد التقرير انتعاشاً قوياً لقنوات التخارج للملكية الخاصة على المدى القصير بسبب ارتفاع أسعار الفوائد وزيادة تكلفة التمويل، حيث أعيد تمويل 95 مليار دولار كقروض مستحقة العام الماضي، وأفاد التقرير أن نحو 300 مليار دولار من القروض ستستحق في عام 2025.

وقالت كارين خلف، عضو ممارسات صناديق الاستثمار الخاصة وصناديق الثروة السيادية في شركة بين أند كومباني في الشرق الأوسط لـCNN الاقتصادية «إن إعطاء الأولوية للتدفق النقدي أمر بالغ الأهمية».

وشرحت أنه نظراً للتركيز الحالي على السيولة في سوق رأس المال الخاص، فإن المطلوب هو استراتيجية متعددة الأوجه تُظهر للمستثمرين أن الشركة المستثمَر فيها هي الوصي الحريص على أموالهم «فوسط ظروف السوق الصعبة، من المهم أن تتخذ الصناديق تدابير استباقية في توليد السيولة والبحث عن مخارج بدلاً من تبني عقلية سلبية، يمكن للصناديق أن تفعل ذلك من خلال العثور على أدوات خلق القيمة وجذبها بحيث تولد النمو العضوي، والنظر في الحلول المالية المبتكرة وإجراء تغيير تدريجي في كيفية تعاملها مع المستثمرين من خلال إضفاء الطابع المهني على العمليات».

وخُتم التقرير بتوصيات لأهمية تبني حلول الذكاء الاصطناعي التوليدي، الذي سيكون «مغيراً لقواعد اللعبة» لما يخلقه من قيمة إضافية، وخلص التقرير إلى أن قدرة الذكاء الاصطناعي التوليدي على فحص مجموعات هائلة من البيانات للحصول على رؤى يمكن أن يكون معززاً كبيراً للإنتاجية لجعل صانعي الصفقات أكثر ذكاء وسرعة، الأمر الذي سيعطي بالضرورة دفعة للعائدات.